公司表示,净利润下降主要原因为大恒科技参股20%的诺安基金(博客,微博)报告期内投资收益较去年同期减少了2,002.16万元;控股子公司中国大恒(集团)有限公司(持股72.7%)参股的上海大陆期货(持股49%)报告期内投资收益为负,较去年同期减少1555.81万元。

五、董事会经营评述

(一)总体情况。

2016年1-6月归属于母公司的净利润为-644.31万元(2015年同期为1,019.08万元)。净利润下降主要原因为(1)大恒科技参股20%的诺安基金报告期内投资收益较去年同期减少了2,002.16万元;(2)控股子公司中国大恒(集团)有限公司(持股72.7%)参股的上海大陆期货(持股49%)报告期内投资收益为负,较去年同期减少1,555.81万元。

(二)母公司经营情况。

大恒光电研究所(简称大恒光电)2016年1-6月经营状况良好:销售收入增长15.6%。大恒光电所承担的科技部重大仪器专项“基于飞秒激光的太赫兹光谱仪”进度符合预期。今年致力于关键部件的国产化和整机的小型化,以利于太赫兹系列产品的市场推广;另一专项“软X射线/极紫外无谐波光栅单色仪”核心部件“皮秒激光器”,可应用于微电子加工,精细加工等领域,今年已小批量投产。

大恒薄膜中心2016年1-6月销售额较去年同期增长6.86%,保持了去年的盈利水平。该中心主导产品激光切割透镜组、激光保护窗口,红外滤光元件等销售额逐月增长。可用于3D影像设备的光学零部件:高效偏振分光镜,高效反射镜,大角度宽带偏振分光棱镜等均已进入设备生产厂试用阶段,市场前景可期待。

诺安基金管理有限公司20%股权投资收益报告期内为2,760.76万元,较2015年同期的4,762.92万元下降了42.04%。

(三)主要控股子公司经营情况。

造成净利润下降的主要原因为:中国大恒所持上海大陆期货(持股49%)投资收益与2015年同期相比减少1,555.81万元。

作为中国大恒主导产业的“机器视觉”报告期内保持增长势头。大恒图像(包括大恒图像子公司和中国大恒图像分公司)2016年1-6月销售收入2.44亿元,较上年同期2.25亿元,增长8%。

由于“机器视觉”主要用户为印刷、纺织、玻瓶等制造业企业。今年制造业企业普遍资金紧张,“延期验收”、“结算款拖欠”等情况有所增加,导致应收账款和存货略有增加。为避免不良应收,“大恒图像”对“客户”的选择亦有所取舍。另外年内美元和日元对人民币升值,使得公司采购成本有所增加。

自2015年大恒图像业务向灌装行业和食品包装行业拓展,报告期内进展顺利,预计全年可在灌装、包装行业实现一千万以上销售收入。大恒图像自产的水星系列工业摄像机、DH系列图像采集卡、USB3.0接口系列数字工业相机等,报告期内销售收入增长12.4%。

与法国天马公司2015年合资的“潍坊天恒”(双方各持股50%),将大恒图像产品线从原有的玻瓶冷端检测扩展到热端检测。上半年重点在国内销售,下半年将推向国际市场。

机器视觉是中国制造2025的重点发展方向,基于大恒图像的技术基础和市场地位,发改委给予1,506万的专项资金支持。

“北京大恒IT”(包括北京大恒创新公司,北京大恒软件公司)报告期内“系统集成”、“应用软件”,“通用IT”销售收入较去年同期增长近30%。“系统集成”、“应用软件”向云服务、物联网方向升级,在主打的水利领域形成的产品包括“智慧水务云服务平台”、“水资源运维云服务平台”、“防汛抗旱指挥系统”等。在教育领域,“智慧教室”已形成稳定业务,“录播教室”尚处于开拓阶段。“通用IT”推出的PRYSM互动式激光拼接大屏幕,报告期销售收入增长约50%,在中央领导视察人民日报社、央视及“国家大数据展会”上均有突出的表现。

中国大恒直属的光源事业部报告期内销售收入、所得税前利润均稳定在去年同期水平;苹果事业部销售收入较去年增幅较大,但利润率不高。销售办公自动化代理产品的办公自动化事业部仍处于清理、善后阶段,仍难于避免“库存贬值”及“坏账”出现。

中国大恒持股49%的上海大陆期货报告期内投资收益为-462.61万元,去年同期为1,093.19万元。

2.北京中科大洋科技发展股份有限公司(持股比例63.80%)报告期内营业收入1.84亿元,较2015年同期的1.37亿元增长34.3%。归属于北京中科大洋的“所有者净利润”为-173.72万元较去年同期的-2045.74万元减亏90%以上。广电行业用户多年来形成年底结账的惯例,故大洋历史上基本均为前三季度亏损。本报告期内的亏损额较少,得益于管理团队大力加强产品开发力度,强化内部管理,推进项目验收进度。

中科大洋年初制定了“立足广电,沉淀互联网视频技术与产品,向全行业提供产品与服务”的新战略目标。报告期内:

(1)公司开发出融合新闻生产,融合资源平台、融合内容制作、4K全流程制播等新产品并推向市场。在市场上得到客户的良好回应。

(2)重新定位互联网+环境下的面向行业应用的专业级产品。开发出云非编、全媒体融合虚拟演播室、两微一端融合管控平台、专业级互联网直播云平台等产品。为广电以外的全行业市场提供互联网视频+的系统服务。

(3)“智慧城市”等具有互联网特质的产品,已经成为公司为用户提出的电视台转型的重要选项。以“智慧无锡城市信息平台”为代表的广电系智慧城市入口平台支撑了城市级广电多媒体数据汇聚发布、跨平台数据交换、高并发应用承载、灵活扩展等方面的需求。

(4)为保证新产品的持续推出,公司研发投入增加了10%。

3.泰州明昕微电子有限公司(持股比例100%)本年度报告期泰州明昕营业收入2,189.27万元较去年同期的3,338.56万元下降34.43%。

营业收入下降主要原因:(1)由于生产设备从宁波迁泰州过程中,国外订单无法按期交货,导致国外大客户流失严重;(2)明昕历史自有产品强项为节能灯器件,随节能灯逐步被LED灯取代,明昕自有产品亦需更新换代。

净利润为-2,770.11万元,比去年同期的-2,456.88万元增亏12.75%,主要源于销售收入下降,特别是毛利较高的外单销售额大幅下降。

公司管理层正在积极采取一系列的改进措施:(1)开发新产品,开拓太阳能(000591)、电动车市场客户,目前已通过多家电动车及太阳能接线盒厂家的产品认证;(2)合作开发LED灯市场;(3)强化内部精细化管理。

4.北京大恒普信医疗技术有限公司(大恒科技持股95%,中国大恒持股5%)北京大恒普信医疗技术有限公司的目标是基于项目的研究成果,打造提供第三方服务的眼科专业影像服务云平台,为各级医疗机构和患者提供数据存储、信息交流、咨询、培训等服务,并将数字化眼科系统(以眼科门诊电子病历、眼科PACS产品为核心)快速在全国范围内的专业眼科医院、综合医院眼科、社区医院等医疗机构部署,通过线上与线下的信息互通,打造专业化眼科医疗服务模式,逐渐形成全国性的第三方眼科专科影像服务平台。

大恒普信仍属于研发投入阶段,目前研发集中在产品开发方面。2016年上半年的市场推广重点集中在软件系统和眼科设备,预计下半年将逐步实现销售收入。

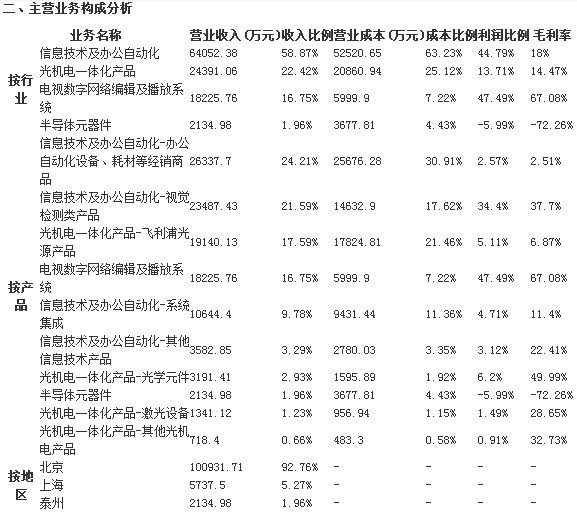

(一)主营业务分析。

2016年,公司的经营计划为继续专注主营业务,努力提升公司市场竞争力,确保公司可持续发展。2016年预计实现销售收入约26亿元,营业成本约20亿元,三项费用约6亿元,全年实现净利润约2,700万。报告期内,经营计划进展如下:

(1)根据公司的经营情况,进一步对业务结构进行梳理和调整,增强技术性产品的研发、生产和销售,进一步优化公司的资源配置。报告期内,公司进一步对代理业务进行了压缩。

(2)坚持研发投入,促进公司相关技术升级。报告期内,公司研发投入7,754.99万元。光电研究所产品销售收入增长15.6%;机器视觉技术向电子行业的机器视觉检测延伸;中科大洋抓住广电系统融合媒体转型的机遇,开发新产品,并开始提供互联网视频+相关产品。

(3)报告期内,公司实现销售收入11.28亿元,营业成本8.59亿元,三项费用3.03亿元,归属于上市公司股东的净利润-644万元。

(二)核心竞争力分析。

1、拥有多个业内知名的优秀品牌公司经过十多年的不断努力,凭借着业内领先的技术和高质量的产品,在图像采集处理、机器视觉检测、以激光技术为核心的光机电一体化、电视数字网络编辑及播放系统领域拥有较高的知名度,形成了包括大恒图像、大恒光电、中科大洋在内的优秀品牌。

2、拥有一定的技术储备公司一直坚持以自主研发和自主品牌为发展核心,报告期内,公司投入7,754.99万元用于技术研究开发,不断提升研发能力,增强企业核心竞争力。

3、人才和管理优势为了构建相对稳定的研发团队,更好的实现公司的发展目标,公司着力加强专业人员的培养和引进,建立对人才的培养、使用、考核等机制。公司的高级管理人员具有深厚的行业背景和管理经验,重视提高公司的核心价值,公司的战略及发展规划紧密围绕公司的主营业务展开,持续专注于“以自主创新和自主品牌为核心,把握国家经济结构战略性调整带来的发展机遇,做大做强公司现有主营业务,致力于公司稳固发展,并稳健的推进战略转型。”

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们