有一位经济学家曾经说过,只要教会鹦鹉学会供给与需求,世界又会多出一位经济学家。这虽然是句玩笑话,但是实际上做经济分析,大多逃不过供给与需求的分析。从宏观到行业到公司,莫不如此。所以说行业分析,不过就是从行业的供给和需求分别分析。

首先,从需求端看,大族激光处于下游高度景气的行业状况。

1、一是苹果的订单已经爆发。根据公司在二季度的接单情况,预计公司的苹果业务销售,望从去年 18 亿左右,大幅上修至今年 35~40 亿区间,且由于客户催促发货以及为后续订单腾场地等因素,估计公司上半年苹果确认约 25 亿左右,几乎在二季度交货,从而是二季度大超预期的主要动力;下半年仍望有十多亿苹果订单确认,给三季度业绩带来续航;且由于今年苹果三款新机只有一款约一半比例是 OLED 版,因而明年如果全部新机都用 OLED 板,则明年订单持续性亦值得期待。(【转:申万宏源机械最新大族激光调研纪要】也提到,苹果的创新周期开始从 2 年缩短为 1 年。)

2、二是国产手机的全面屏化将开始第二轮激光设备的需求暴动。目前,国产手机只有高端机才会用到激光设备。新一轮的手机更新换代中,全面屏基本已经成为确定的趋势。随着 HOV 和小米全面切入全面屏,全面屏已进入爆发拐点。全面屏手机屏幕直角与手机整体圆润四角的矛盾决定了传统的 L 角切割方式不再适用,前置组件的空间预留同样需要面板做出形状变化,因而对 R 角切割、U 型开槽切割和 C 角切割等异形切割方案将有较大需求,皮秒激光切割技术(大族激光已积极布局)将成为异形切割领域的主流切割技术。特别是,2018 年国产手机旗舰机型有望全部转为全面屏手机,假设明年全面屏渗透率 30%,则全球约有 4.5 亿部全面屏手机,带来大量的增量异形切割需求,从而推动皮秒激光设备的应用。

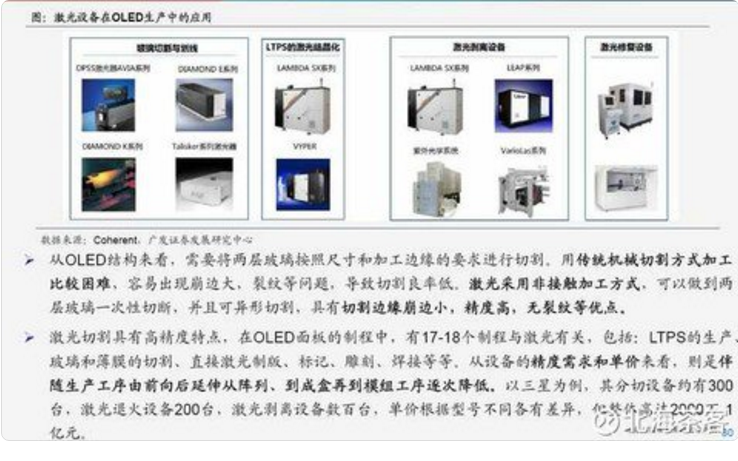

3、三是 OLED 板块也是确定性的趋势,受益于在建中国产能。OLED 产线相对 LCD,在准分子退火 ELA/ 剥离 LLO、柔性切割、修复、窄边框加工等多工序对激光的需求大量增加,这几年三星 OLED 大量投资带动海外激光公司 COHERENT 相干的准分子激光器以及配套系统集成厂的订单和股价大幅增长,而国内京东方、华星、国显、天马等公司未来在 OLED 领域的投资亦较为可观,带来潜在巨大需求,大族的显视与半导体事业部在过去几年已经在这些客户获得突破,望充分受益,尤其是前期在 LLO、柔性 / 异型切割和修复的进度很快,如今年下半年大型设备认证通过,将给 18-20 年带来可观的增长动能。

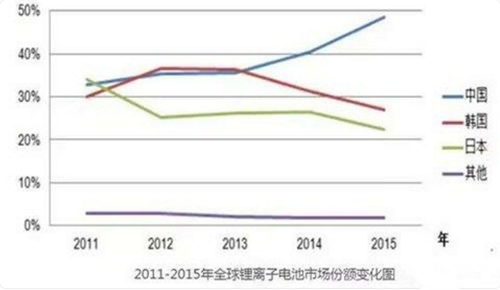

4、四是受益于中国在动力锂电池领域的崛起。按照国家来分,中国厂家占了锂电池行业全球 60% 的销售额,日本占了全球 17%,韩国占 23% 左右。更重要的是,中国厂家的增长速度比日韩要快,也就是中国占世界的份额还在继续提升。在锂电设备方面,大族激光主要提供激光焊接设备,目前市场份额仅 20%;随着中国在锂电池行业的崛起,激光设备的国产替代化空间还很大。

5、受益于中国制造业的崛起,大功率才是真正的星辰大海!大族激光在小功率领域已经是全球龙头(给苹果的设备就是小功率,大族占苹果激光设备采购的 60%),而全球大功率市场(主要应用于汽车,市场规模毛估 100 亿;军工、航天等领域,市场规模不可限量)是小功率市场的 3 倍。更为大的背景是,我在研究亨通光电,舜宇光学科技,华天科技,大族激光的过程中,隐隐地感到,随着汽车,通信,消费电子等面向终端用户的下游行业在中国本土的崛起,中国的制造业正在经历一波类似日本制造业在 1975-1985 年崛起的浪潮。近期华泰证券戴康正在撰写中国制造业崛起的系列报告,与我的认知英雄所见略同:一是近期中央政策引导 " 脱虚入实 " 的倾向非常明显,制造业将迎来一波政策红利;二是制造业投资和民间制造业投资的数据在好转。

从行业供给(竞争格局)方面来看,大族激光是国内激光设备的绝对龙头,在国际上也处于坐二望一的地位:

大族激光是全球范围内的激光行业龙头,其营收与净利润规模全球领先。公司 2015 年营收达到 55.9 亿元,在全球上市公司中排第二位(德国通快未上市)。在净利润方面,大族的净利润和净利率在激光行业主要大型公司中都名列前茅,净利率为 13.35%,仅次于全球最大的光纤激光器厂商 IPG 光子公司。

二、公司竞争策略分析

1、大族是国内唯一掌握光纤激光器自主知识产权的公司

激光设备的上游是激光器,目前激光的主流应用技术是光纤激光技术。全球拥有光纤激光器技术的只有三家,第一家为行业老大 IPG ( 只做激光器),第二家是英国的 SPI,第三家就是我国深圳的大族激光。大族激光目前有两条生产线:一条为经过 15 年自主研发的生产线,16 年建成投产;一条是在加拿大收购的 Coractive。

2、大族与 IPG 联盟彻底击垮通快和 SPI 的联盟

全球激光设备行业行业格局近年出现了重大变化:一是德国罗芬公司(西门子的激光部门)去年被收购,基本宣告退出第一阵营的竞争;二是通快集团收购 SPI 后,没有发展更有市场前景的光纤激光技术(因为挑战了他们本身的固体激光技术),基本也歇菜了;三是大族开始从纯粹依赖采购 IPG 的激光器转向自主研发,引起 IPG 的抗议。这三点都昭示着大族的崛起。

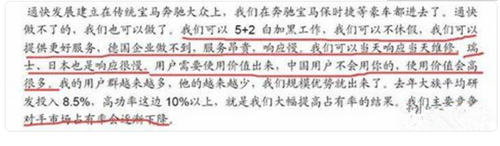

3、大族具有传统的深圳(中国)快速响应,吃苦耐劳的精神

以下截屏自招商证券发布的《23 亿可转债布局高成长方向,智能制造基地望再造大族》,大族激光的一位管理层的发言:

总得来说,大族激光从一个 2004 年上市时营收不过 4.05 亿元,利润仅 4600 万元的企业成长为目前营收近百亿(2017 年营收应该可以破百亿),净利润超过 10 亿元的公司,不是偶然的,公司管理层的能力已经得到了历史的检验。

三、估值分析

1、短期:从第一部分和第二部分来看,大族激光绝对是一家非常优秀的公司,中国民营制造业崛起的缩影。回顾公司历程,公司曾在 2007 年,2010 年迎来跨越式发展,当年市值分别增加 134% 与 105%。很明显地,大族激光在 2017 年已经迎来第三次跨越式的发展,上半年公司营业收入同比增长 77.33%,净利润同比增长 127%,然而今年公司市值仅增长不到 50%。目前大部分是券商分析师对大族 2017 年的净利润预测大概在 13-15 亿,相对都比较保守,原因是认为大族激光三季度的业绩将会随着苹果订单执行完毕,大幅下降。然而笔者观察到,一方面今年大族的业绩并不是苹果一家驱动的,PCB,大功率,锂电池等下游也全面开花;另一方面,观察往年大族的营业收入和净利润变化,三季度的营收和经理日内大幅小于二季度的情况几乎没有出现过。因此笔者对本年度大族的业绩比较乐观。17 年市值上 400 亿是可以期待的。

2、中期:然而由于中国股市的尿性,估值波动大,导致大族激光的市值与股价变化并未体现出较好的稳定增长特性,根据公司股价的历史表现,公司在经历净利润与市值的大跃进年份后一般都会有较大幅度的回调,呈现出较强的周期性特征。(2008 年回调 65%;2011 年回调 55%),但考虑到 08 年与 11 年 A 股均为大熊市,因此还需要进一步观察大族业绩的持续性。笔者预计此次大族激光此次不会有很深的回调。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们