近日,大族激光拟溢价超12倍出售子公司大族思特引发市场关注。

“V观财报”(微信号ID:VG-View)注意到,大族激光实控方合计质押贷款金额超30亿元,其中多笔已触及最新警戒线,甚至逼近最新强制平仓线,公司股价未来若下行,大族激光实控方将面临资金压力。

针对实控方的平仓风险,

大族激光12月1日对“V观财报”表示,依据事实来说,有风险,但是公司肯定不会让风险发生。

二级市场上,截至12月1日收盘,大族激光报21.95元/股,公司总市值231亿元。

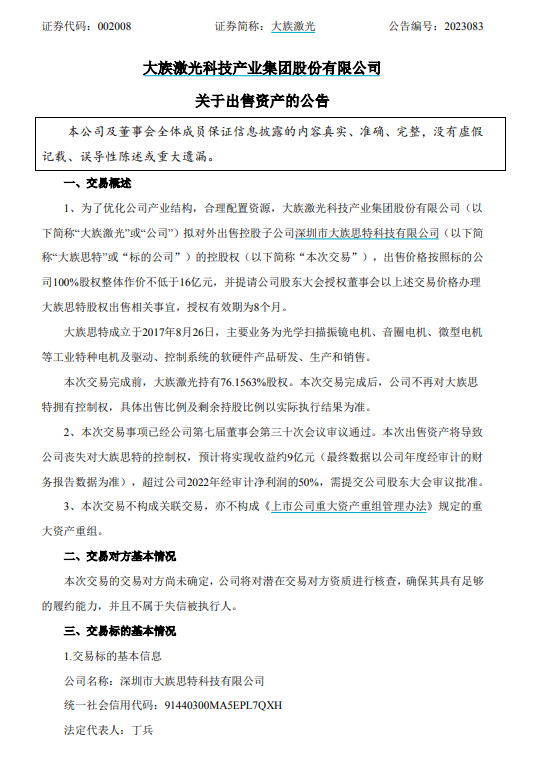

11月27日晚间,大族激光公告称,拟对外出售控股子公司大族思特的控股权,出售价格按照标的公司100%股权整体作价

不低于16亿元,并提请公司股东大会授权董事会以上述交易价格办理大族思特股权出售相关事宜,授权有效期为8个月。

来源:公司公告(下同)

大族思特成立于2017年8月26日,致力于为客户提供场镜、光栅尺以及振镜扫描系统解决方案,产品有光电系列振镜电机、光栅系列振镜电机,空心杯电机,音圈电机、光电系列扫描振镜方头等,其中大族思特扫描振镜系统年产量高达10万套。产品应用领域包括激光切割、激光打标、激光焊接、3D打印、激光钻孔、医疗美容等。

业绩方面,2023年前三季度,大族思特营收1.14亿元,净利润0.24亿元,净资产1.16亿元。大族激光称,大族思特不存在资产质押、抵押的情况。公司不存在对其进行担保、财务资助、委托其理财的情况,大族思特亦不存在占用公司资金的情形。

股权结构上,大族激光持有大族思特76.16%股份,丁兵持股比例12.62%,王光能持股比例5.29%,其余股份分别由单特聚贤、单特聚能、单特孑立持有。

耐人寻味的是,

大族思特净资产仅1.16亿元,出售价格却不低于16亿元,溢价超过12倍。

定价依据上,大族激光称,此次交易对价参考同行业估值水平,在此基础上由公司管理层确定,大族思特出售价格按照其100%股权整体作价不低于16亿元,充分保护了公司股东尤其是中小股东的利益。

影响方面,大族激光表示,本次交易的目的在于优化公司产业结构,合理配置资源。交易获得资金将用于公司日常经营。本次交易预计可实现收益约9亿元,将对公司财务状况和经营成果产生积极影响。

对大族激光高溢价“卖子”,有投资者质疑其变卖优质资产,更有投资者称该公司“分拆的分拆,不能分拆的卖了。”

2022年2月,大族激光分拆的第一家子公司大族数控实现创业板上市。大族数控募资总额32.16亿元,扣除相关发行费用后实际募资净额30.82亿元,募投项目包括:PCB专用设备生产改扩建项目(15.24亿元)、PCB专用设备技术研发中心建设项目(1.83亿元)。

从业绩贡献看,大族数控是大族激光旗下妥妥的优质资产。2022年大族数控营收27.86亿元,营收占比18.62%;净利润达到4.35亿元,利润占比达到35.95%。

2022年3月,大族激光拟分拆子公司深圳市大族光电设备股份有限公司(简称“大族封测”)至创业板上市,拟募资2.61亿元,募投项目包括:高速高精度焊线机扩产项目(1.51亿元)、研发中心扩建项目(1.1亿元)。

2022年11月,大族激光拟分拆子公司上海大族富创得科技有限公司(简称“大族富创得”)至创业板上市,募集资金项目资金需求量尚未确定。

在近期IPO市场降温的背景下,大族激光直接出售子公司大族思特或许能够快速实现资产变现。

大族激光主营业务智能制造装备及其关键器件的研发、生产和销售,产品包括紫外及超快激光器、高功率光纤激光器等工业激光加工设备及自动化设备的关键器件;消费电子设备、PCB设备;锂电设备、光伏设备、半导体设备;标准激光切割、焊接、打标设备等通用激光加工设备。公司董事长兼总经理高云峰为实际控制人。

该公司业绩在2021年“登顶”以来,呈持续下滑,其中2022年营收149.61亿元,同比降8.4%;归属于上市公司股东的净利润12.1亿元,同比降39.35%。2023年前三季度,公司营收93.87亿元,同比降11.12%;归属于上市公司股东的净利润6.33亿元,同比降37.59%。

大族激光将业绩下滑归咎为下游客户需求不足,订单减少等。该公司曾表示,公司下游包括消费电子、PCB、新能源、半导体等行业,全球经济放缓可能对公司下游行业需求带来一定不利影响,进而影响公司业绩。

按照交易预计收益9亿元计算,加上前三季度净利润,该公司2023年净利已超15亿元,足以扭转业绩同比下滑的趋势,但这需要大族激光在约一个月内促成该笔交易。

“V观财报”12月1日致电大族激光,对年内能否促成出售大族思特的交易,公司回应称,

这毕竟不是一个小事项,最终需要多长时间现在是不确定的,需看后续情况。

11月17日,大族激光披露关于股东股份解除质押及质押公告。公司控股股东大族控股在11月16日有270万股解除质押,质权人为中国邮政储蓄银行深圳南山区支行;同日,大族控股又有515万股被质押,质权人为中国邮政储蓄银行深圳南山区支行,质押用途为生产经营。

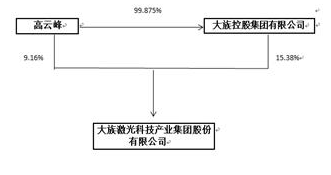

公告显示,大族激光实控人高云峰持有公司9632万股,持股比例9.16%,质押股份数量8905万股,占其所持股份比例达到92.45%;大族控股(高云峰持股99.875%)持有公司1.62亿股,持股比例15.38%,质押股份数量1.17亿股,占其所持股份比例达到72.35%。

综合来看,高云峰及大族控股合计持股比例24.54%,质押股份占比达到79.85%。其中大族控股未来一年内到期的质押股份累计数量为11275万股,占其所持股份比例69.7%;高云峰未来一年内到期的质押股份累计数量为5825万股,占其所持股份比例60.48%;对应融资余额人民币27.8亿元。

大族激光称,还款资金来源主要为项目销售回款,物业租赁收入以及融资,具有充足的资金偿付能力。

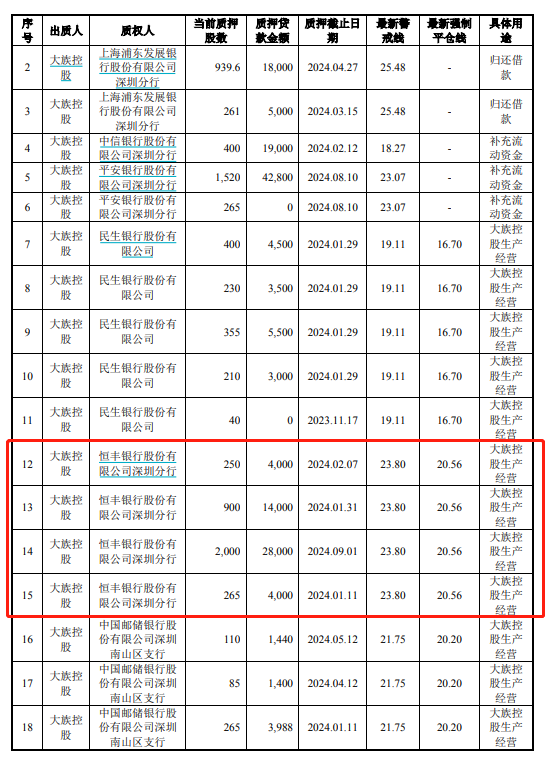

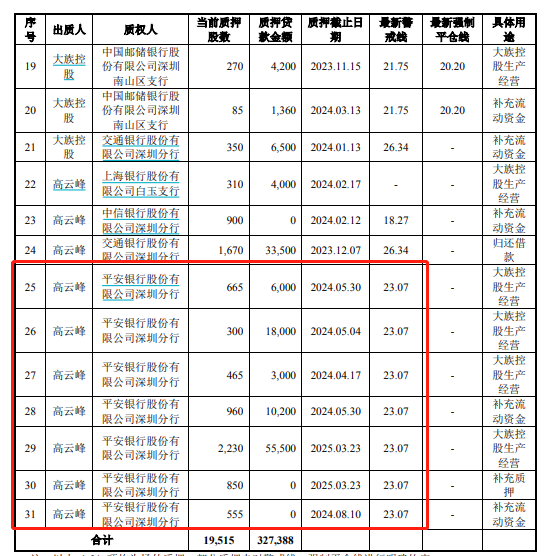

值得注意的是,“V观财报”发现,大族控股和高云峰多笔质押贷款已经达到最新警戒线,甚至逼近最新强制平仓线。截至2023年8月21日,大族控股和高云峰合计质押贷款金额达到32.74亿元。

举例来看,大族控股在恒丰银行深圳分行有多笔合计5亿元的质押贷款,最新警戒线为23.8元,最新强制平仓线为20.56元;高云峰在平安银行深圳分行多笔质押贷款的最新警戒线为23.07元。11月30日,大族控股收盘报21.88元,低于多笔质押贷款的最新警戒线。

对平仓风险,大族激光相关工作人员对“V观财报”表示,公司会控制、监管并告知风险问题,依据事实来说,有风险,但是公司肯定不会让风险发生。

值得一提的是,大族控股近来已开始“借新债还旧债”。

2023年7月18日大族控股子公司大族环球与渤海信托签订《信托贷款合同》,向渤海信托借款40亿元,借款用途为“置换标的物业项目存量工商银行固定资产借款和经营性物业借款,归还用于标的物业建设的股东借款及支付标的物业装修款”。协议约定,借款期限为15年,为人民币固定利率,该固定利率确定为每笔贷款发放之日LPR 1年期期限档次的利率,合同期内每3年进行调整。

根据还款凭证、银行回单及截至2023年8月14日的大族环球的人民银行信用报告,其中23.05亿元已偿还前次存量融资贷款。大族环球以40亿元更高额度的中长期贷款合同置换前期贷款,可有效缓解控股股东及实际控制人短期还款压力,改善整体资金流动性。

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们