在产业政策引导和市场需求驱动的双重作用下,全国光伏产业实现了快速发展。

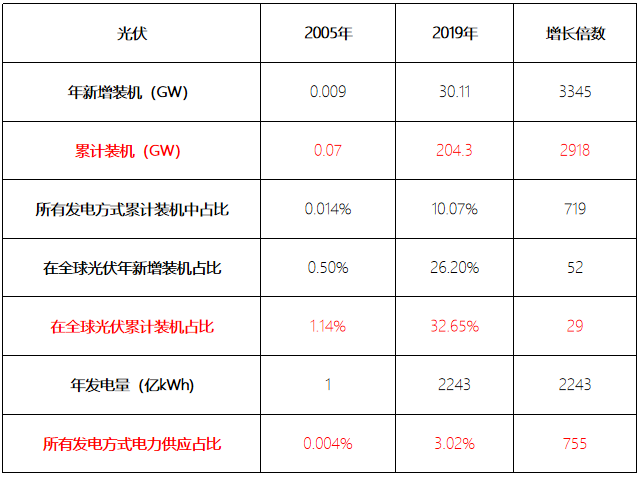

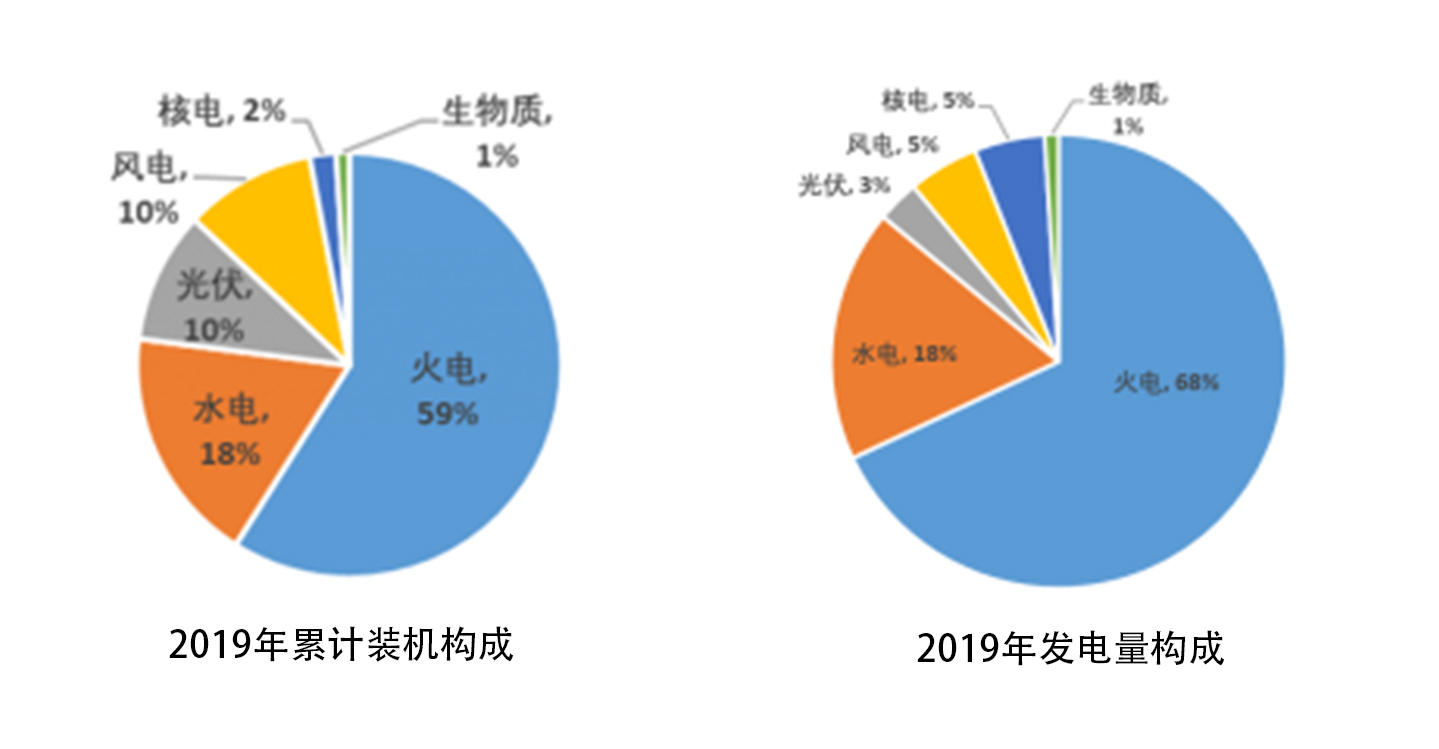

根据国家能源局的统计,2019年中国光伏新增装机30.11GW,占当年全球光伏新增装机26%;年发电量2243亿kWh,占所有发电方式供应电力的3%;截止2019年底,累计装机204.3GW,占全球累计光伏装机的33%,占所有发电方式累计装机的10%。2020年,光伏新增装机48.2GW 创近三年新高。

(来源:中国光伏行业协会)

(来源:中国光伏行业协会)

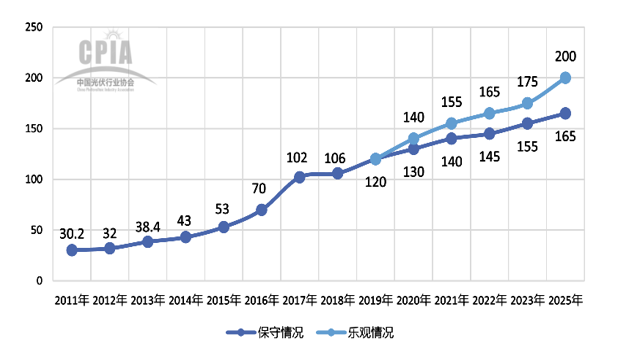

在光伏发电成本持续下降和新兴市场拉动等有利因素的推动下,全球光伏市场仍将保持增长。短期内,我国在未建成竞价项目、特高压项目,加上新增竞价项目、平价项目等拉动下,预计国内新增光伏市场将恢复性增长。根据CPIA的数据,2025年之前全球保持130-200GW的新增装机量,我国将保持35-80GW的年新增装机量。

2011-2019年全球光伏年度新增装机规模及2020-2025年新增规模预测(GW)( 来源:中国光伏行业协会)

2011-2019年国内光伏年度新增装机规模及2020-2025年新增规模预测(GW)(来源:中国光伏行业协会)

根据国家发改能源所的预测,到2050年光伏将成为国内第一大电源,总装机规模达到5000GW,占全国总装机的59%,全年发电量约为6万亿千瓦时,占当年全社会用电量的39%。

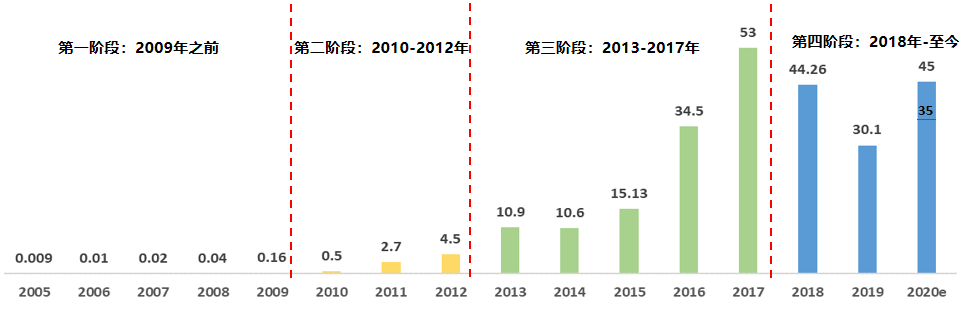

一、我国光伏行业的四大发展阶段

光伏发电最先在电价较高的欧美国家兴起并发展,我国的爆发式发展起于2010年完善的光伏补贴政策发布之后,目前正从标杆电价时代向平价时代过渡。

我国光伏新增装机容量(GW)(来源:中国光伏行业协会)

第一阶段:2009年之前

中国光伏行业主要为电池和组件的加工出口,每年自身新增装机规模小,在全国全部发电源装机中占比更是小于1%。

第二阶段:2010-2012年

由于金太阳示范工程政策的刺激,国内光伏发电行业开始步入市场化的进程,提升速度飞快,2012年新增装机容量就较2010年增加了7倍。

第三阶段:2013-2017年

由于光伏标杆电价补贴政策的支持,国内光伏每年新增装机容量大幅度提升,年均增速超过40%。中国每年光伏新增装机2013年起连续保持全球第一;光伏累计装机在全部发电源装机中占比从2013年的1.26%升至2017年的7.33%;光伏发电量在全部发电源中占比从2013年的0.16%提升到2017年的1.49%。

第四阶段:2018年-至今

2018年531新政(限规模、限指标、降补贴)后,光伏市场新增装机迅速萎缩,光伏补贴逐渐退出市场,平价上网已经成为市场趋势。

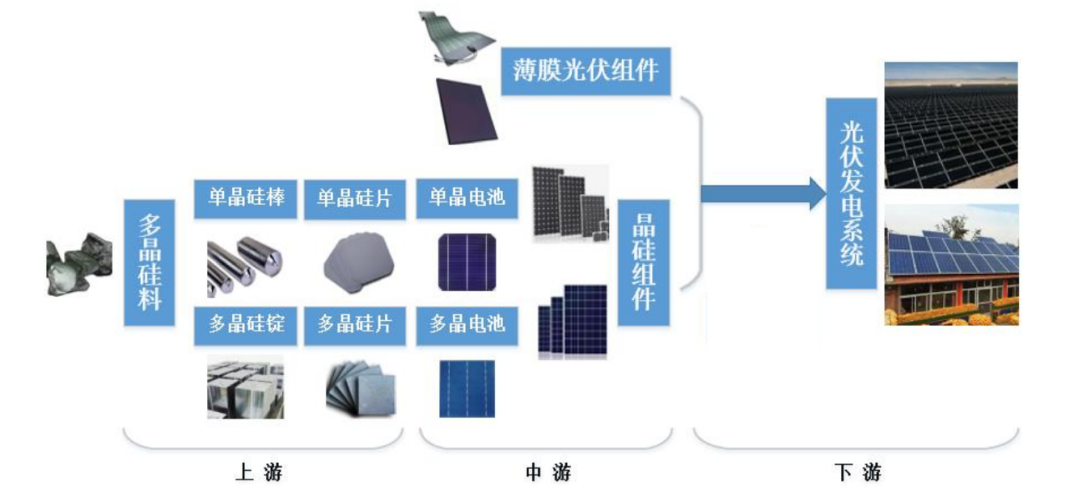

二、 光伏产业链构成

光伏主原料链上游包括原料高纯度多晶硅材料的生产,单晶硅和多晶硅的制造,硅片的生产;中游包括光伏电池,光伏组件环节;下游是光伏发电的应用端,包括光伏电站和分布式发电。

光伏主原料链 (来源:中国光伏行业协会)

光伏行业属于产业集中度较高的行业,主原料链中产量产能位前列的企业上市公司较多,且多覆盖上、中、下游多个环节。

光伏主原料链企业(业务链条)(来源:中国光伏行业协会)

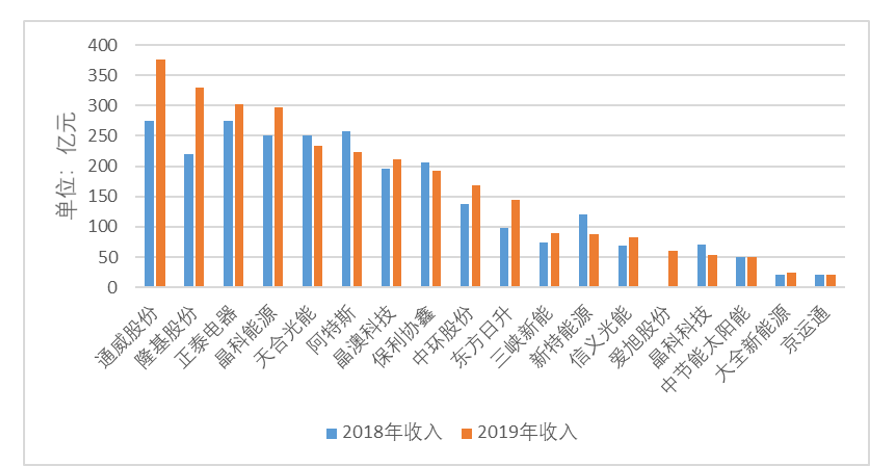

光伏主原料链企业(2018-2019年收入)(来源:中国光伏行业协会)

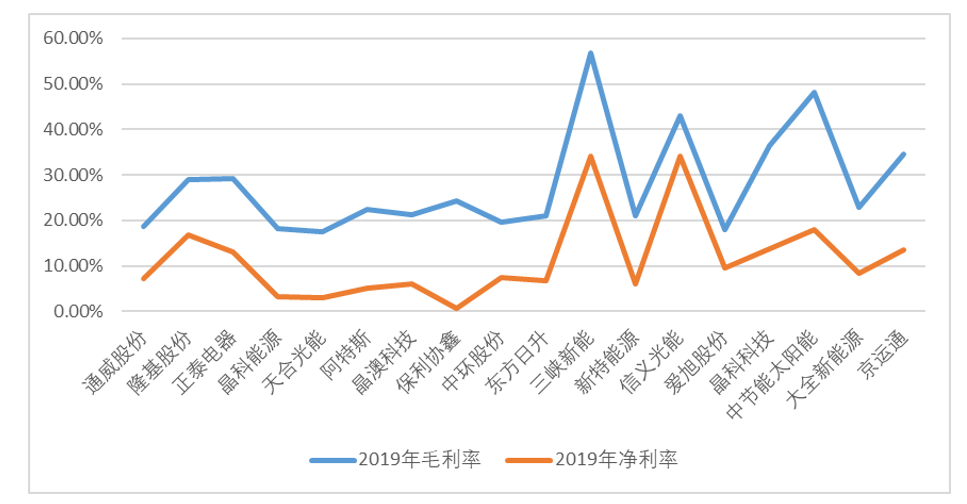

光伏主原料链企业(2019年毛利率、净利率) (来源:中国光伏行业协会)

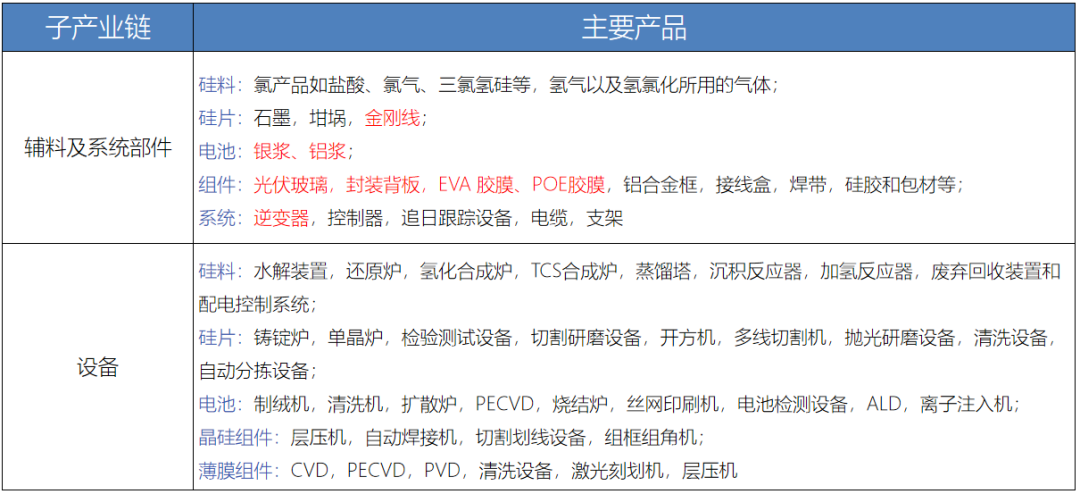

光伏子产业链涉及诸多辅料、系统部件、设备等,其中辅料和系统部件中成本较高的包括金刚线、银浆、铝浆、玻璃、背板、胶膜、逆变器等,设备种类繁多且处于不断革新。

光伏子产业链(来源:中国光伏行业协会)

三、 光伏主原料链发展情况

上游-多晶硅料

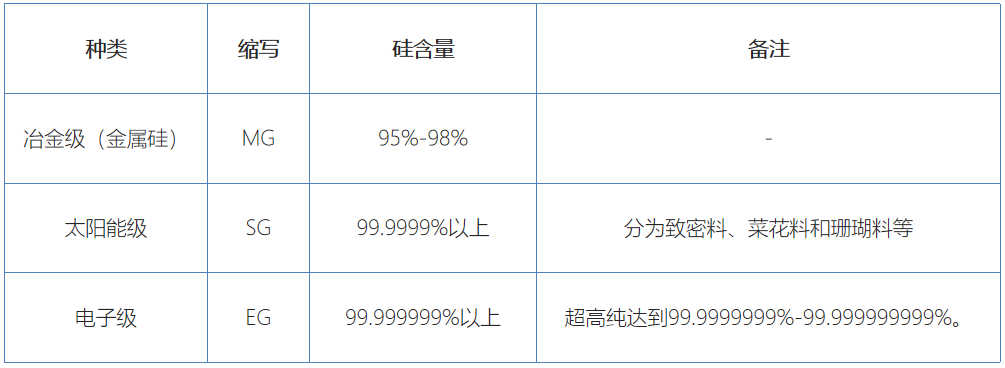

多晶硅分为冶金级、太阳能级、电子级。太阳能级原生多晶硅料要求纯度在 6 个“9”以上,电子级要求更高8个9以上(超高纯9-11个9)。依据硅料的结构、表面致密程度和表面质量可将太阳能级多晶硅料分为致密料、菜花料、珊瑚料和颗粒料等。

多晶硅料按纯度分类(来源:中国光伏行业协会)

一般企业如果没有技术积累,很难生产出满足质量要求的多晶硅产品。影响硅料生产品质的主要因素包括三方面:一是原料的纯度和质量、二是设备洁净度(比如油污、粉尘等的掺入会影响硅料晶型)、三是工艺方法(反应物的配比、温度控制等)。

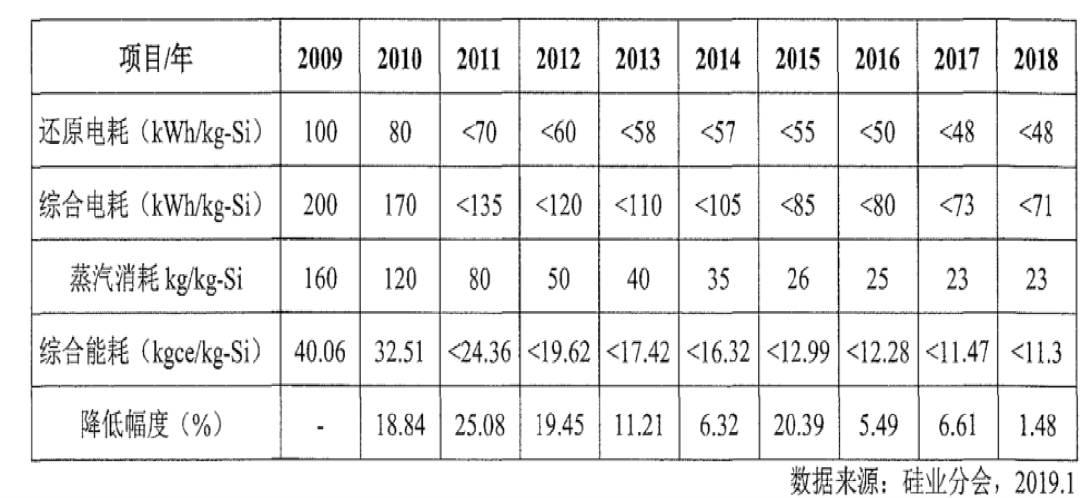

2009-2015年期间多晶硅行业竞争以技术为主导,而随着技术进步与公开、装备大型化、单位投资大幅降低,成本因素尤其是能耗成本成为当前行业的重要影响因素。

目前国内领先的多晶硅生产企业,成本、技术等方面已达到或接近国际领先水平。

(1)生产技术工艺

当前多晶硅生产的工艺主要有改良西门子法(Siemens)、硅烷流化床法(FBR),产品形态分别对应棒状硅和颗粒硅。

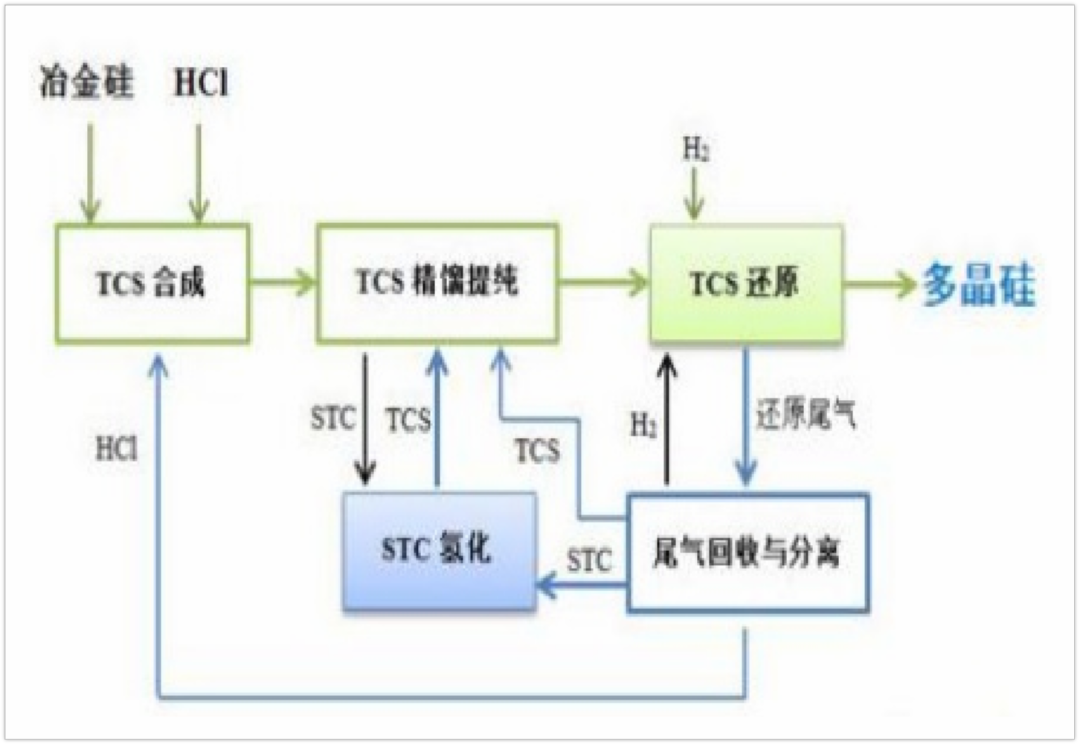

改良西门子法为目前的主流方法,2019年在我国占 97%的市场份额。目前改良西门子法多晶硅生产的能耗、物耗和成本虽处在下降通道中,但下降幅度变小。根据 ITRPV 的预计,因硅烷流化床法在成本控制上的潜力,未来将逐步取代改良西门子法的份额。

改良西门子法生产工艺流程:主要包括三氯氢硅(TCS)合成、三氯氢硅提纯、三氯氢硅还原三步(来源:中国光伏行业协会)

某代表企业采用改良西门子法的能源消耗情况(来源:中国光伏行业协会)

硅烷流化床法在原理上有很大的降低成本的潜力,它的化学反应转化率比较高,有利于减少循环次数;该方法是一个连续的生产过程,而改良西门子法是一个非连续的生产过程,前者能够降低能耗(流化床电耗仅为西门子法的10%-20%)。

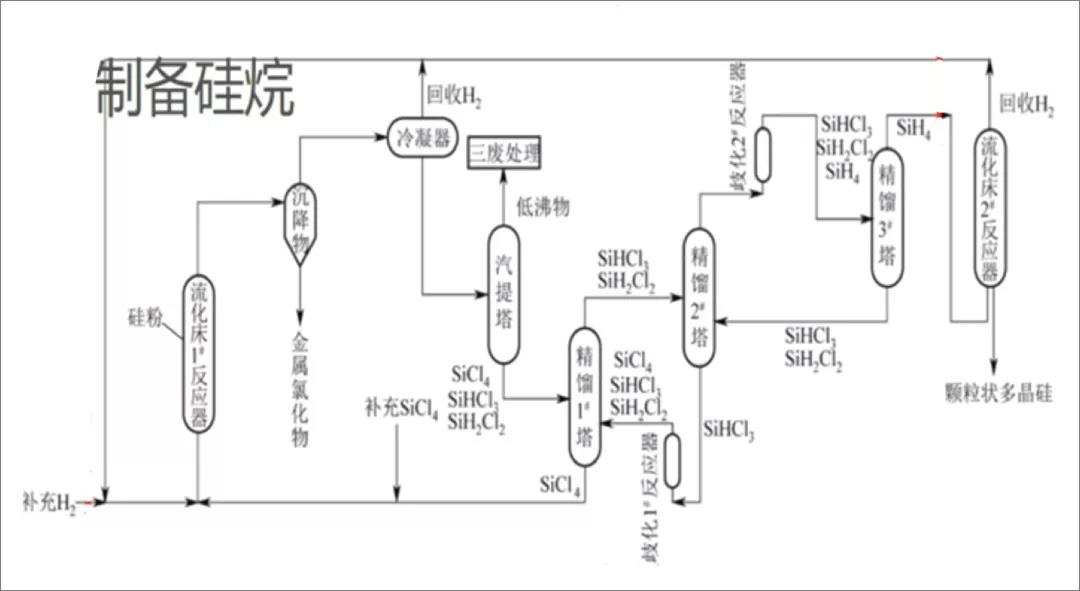

目前硅烷流化床法在生产稳定性、一致性、规模化及产品质量上尚存在一定问题,目前仅有少数企业如REC、保利协鑫已建立硅烷流化床法生产线实现量产。

硅烷流化床法生产工艺流程:一是制成三氯氢硅(以四氯化硅、氢气、冶金硅和氯化氢为原料),二是将三氯氢硅制成硅烷,三是将硅烷气体放入流化床反应炉内进行分解,得到多晶硅(来源:中国光伏行业协会)

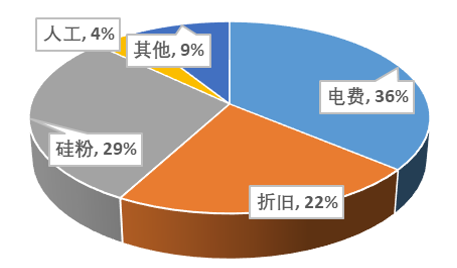

(2)生产成本构成

从硅料环节成本构成看,电费占比位于成本构成中第一位,例如国外产能成本高于国内的核心就在于电费。

降低电力成本的方式,包括两类,一是在电价较低的地区建厂(新疆、内蒙古等),也是过去几年成本下降的核心路径,二是通过降低单位产出的电耗(还原炉大型化,提升单炉产量)。

2019年硅料环节成本结构图(来源:中国光伏行业协会)

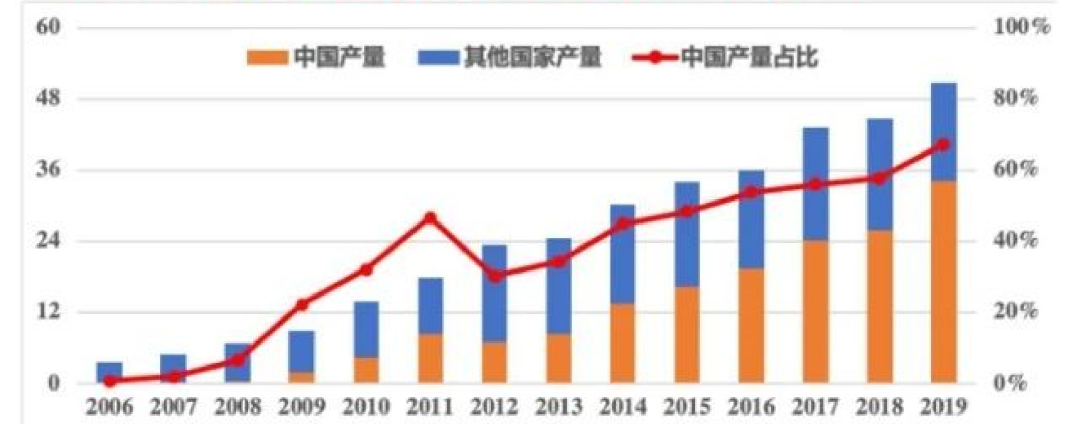

(3)全球及我国产能及产量

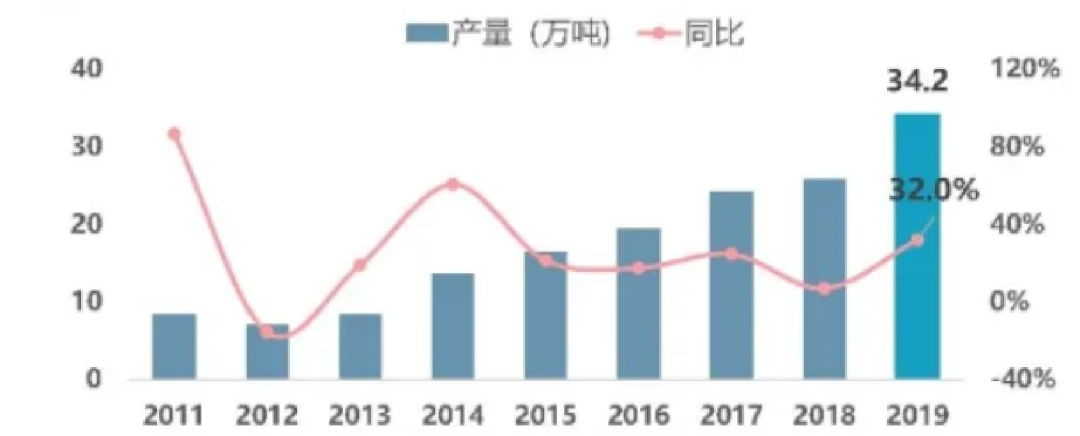

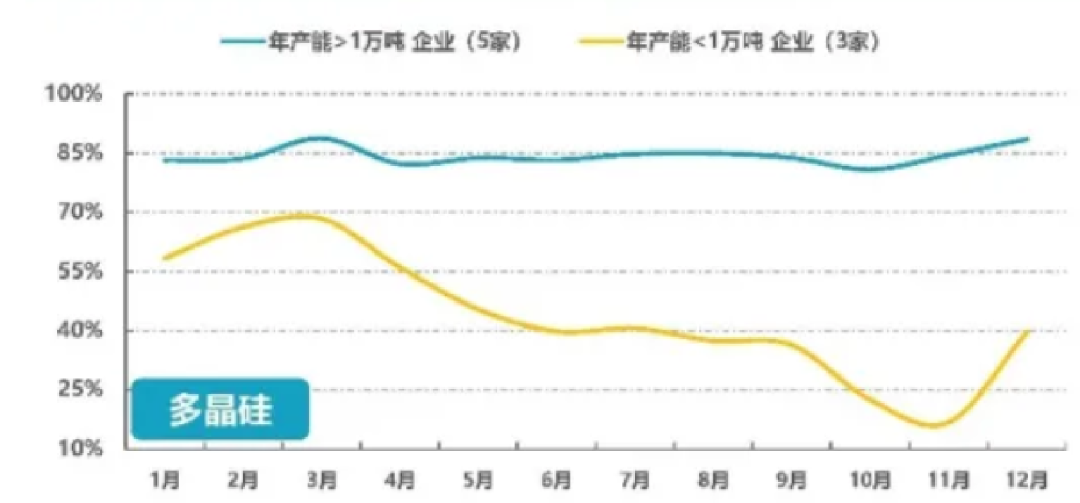

全球和国内多晶硅产量逐年提升,大型厂商产能利用率较高,根据CPIA预测,2020年我国多晶硅产量将提升至39万吨。

2019年全球多晶硅有效产能为67.5万吨,同比增长7.5%;全球多晶硅产量50.8万吨,同比增长13.9%,我国产量占比67%。其中,太阳能级块状硅约为45.8万吨在多晶硅总产量中的占比为90.1%。

全球历年多晶硅产量及构成(万吨)(来源:中国光伏行业协会)

我国历年多晶硅产量变化(来源:中国光伏行业协会)

2019年我国多晶硅制造产能利用率(来源:中国光伏行业协会)

(4)主要厂商和竞争格局

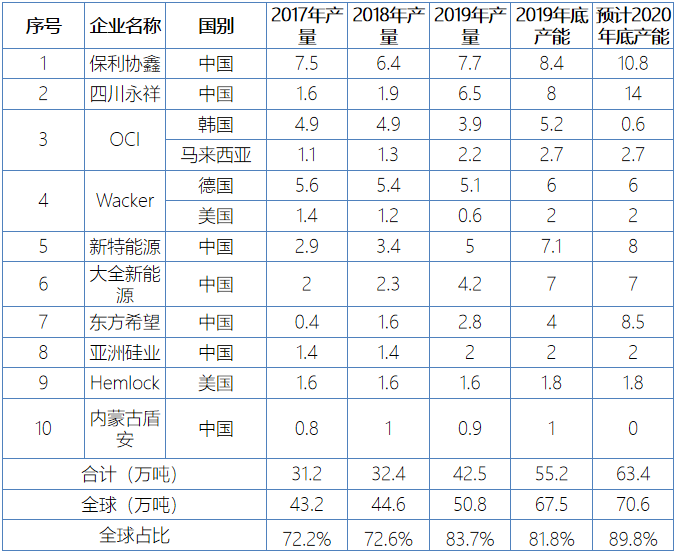

多晶硅产业的规模相对集中,2019年全球前10家企业产量累计占比达83.5%,我国有7家企业进入前10。国内一线大厂积极扩张,海外产能和国内高成本产能陆续退出。

全球前10多晶硅企业产能及产量(按2019年产量排名)(来源:中国光伏行业协会)

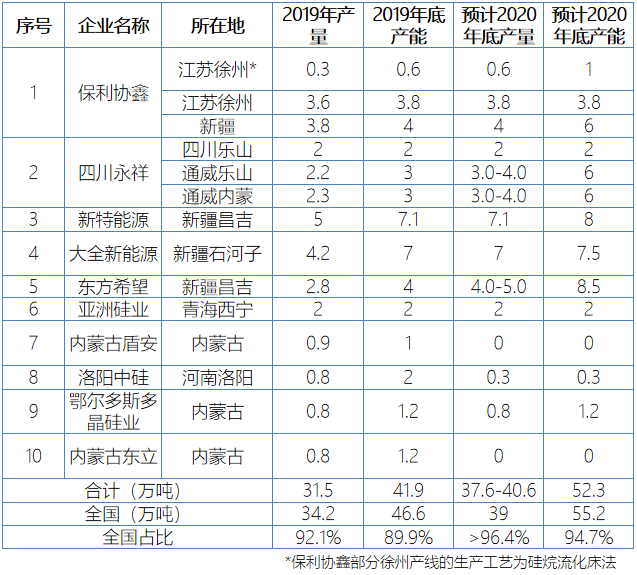

我国前20多晶硅企业产能及产量(按2019年产量排名)(来源:中国光伏行业协会)

到2019年底中国多晶硅产能主要集中在新疆、内蒙、江苏、四川等地区,产能集中度达到88.7%,随着国内多晶硅骨干企业产能逐渐向资源优势地区转移,新疆、内蒙、四川地区多晶硅产能的规模优势将更加凸显,预期未来三大地区的产能超过国内多晶硅总产能的80%,多晶硅产业将继续向资源优势地区集中。(未完待续)

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们