![]()

要说未来十年最值得投资的领域,我觉得光伏绝对是其中之一。

为什么光伏值得坚守十年?这里主要从四个方面分析:光伏的大逻辑、未来需求、分布式光伏和细分领域。

01 光伏大逻辑背景-“碳中和”

最近两年不论是新能源还是光伏的崛起,最根本的原因还是“碳中和”,说白了就是政策驱动。

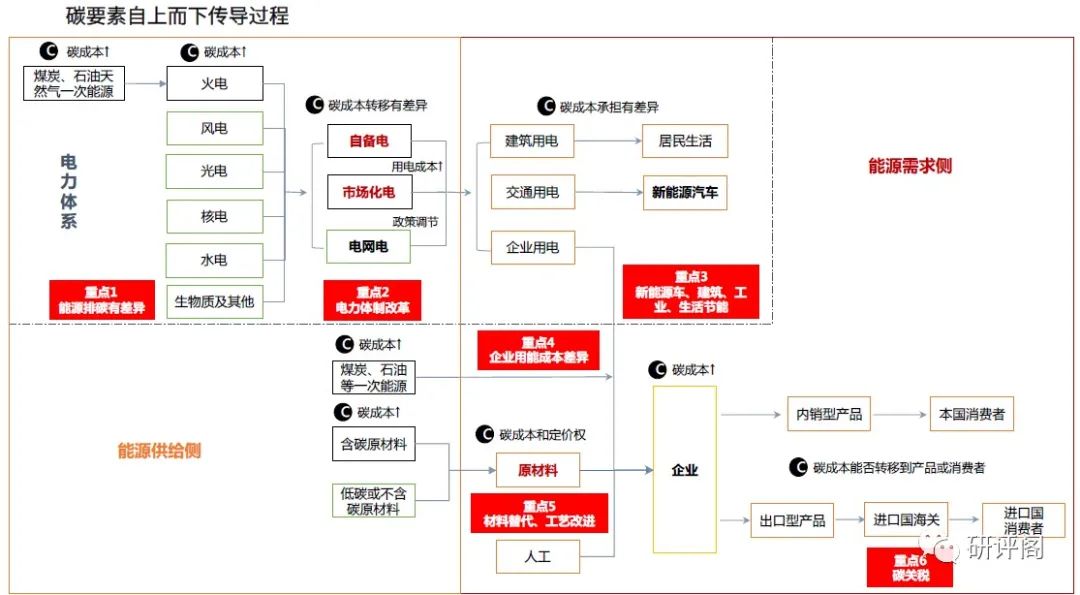

光伏的大逻辑在于能源革命,如果从“碳要素”的角度看,碳将成为重要的生产要素,会从上游能源侧向中游制造侧到下游消费侧转移,不同经济体制转移程度和政策调节的方法不同。

而双碳本质是能源供给侧的革命,能源持续性降本是永恒的话题,能源需求侧匹配供给侧的变革:光伏、风电及核能是需要倚重的能源,新能源汽车、建筑及工业节能是必须要做的事情。

为了配合“碳中和”目标的达成,因此也就诞生了碳交易,我国也设定了一系列目标,如在耗能方面,计划2030年比2020年增加20%能耗,那么需要采用额外的措施最终实现能耗进一步降低7%(2020-2025),8%(2025-2030)。

那么哪些领域将受益于“碳中和”背景下的政策调节呢?下面简单梳理如下:

(1)能源革命主线:把握光伏、电动车、储能核心主线;风电把握经济需求、成本及资金外溢;

(2)碳市场增量:碳咨询、核查、碳管理、碳做市是新需求;CCER政策没有明朗前,市场关注度较高;

(3)供给侧改革持续:能耗、新增产能约束会持续下去;用能结构差异越大周期性越强(铝和玻璃);

(4)循环经济:需求增加供给约束,废品资源涨价(废钢、铝、纸);渠道提质:锂电回收、限制包装。

其中光伏是“碳中和”不可回避的关键领域。

02 光伏未来的需求

有人说去年是光伏大年,也有人说今年是光伏大年,还有人说明年是光伏大年,我觉得这样说都不准确。

2020年是光伏启动的元年,但真正的光伏大年还没有到来。

从需求预测看,预计2021年我国光伏装机50-60GW,随后几年稳定增长,乐观估计,到2025年将达到80GW左右。

全球对光伏的需求同样巨大,2021年全球光伏装机预计150-170GW,2022年全球光伏装机预计180-225GW,而且未来几年都有稳定增长的预期。

需求永远是增长的前提,受光伏的政策推动的不止是我国,国外也同样出台很多政策扶持清洁能源的发展,在这种背景下,光伏的确定性就提升了很多。

03 分布式打开光伏的想象空间

关于分布式光伏就不在细讲了,去年路演讲隆基的时候说过,分布式光伏是隆基保持增长的一张王牌,就看这张王牌什么时候落地。

没想到今年就出台了分布式光伏的政策,我国2020年分布式光伏的新增占比约为31%,整县推进分布式光伏将成为新的增长点。

光伏与建筑的结合按照结合的方式,可以将技术路线分为BAPV和BIPV两大类。

BAPV是目前建筑光伏的主要形式,不影响原有建筑物的功能,而是通过将光伏发电组件安装在已有建筑的屋顶、墙面等结构,再连接蓄电池和逆变器等装置,以实现利用建筑闲置空间发电,提高发电效率的目的。

BIPV即光伏建筑一体化,则更加注重光伏组件与建筑的融合,包括光伏屋顶和光伏幕墙等,二者同时设计和施工,光伏发电组件成为建筑材料的一部分,同时具备发电和建材的双重功能,形成光伏与建筑的统一体。

像隆基股份,近年来逐步进军建筑光伏一体化市场,陆续推出多款BIPV 产品,例如应用于建筑屋顶的“隆顶”和建筑物立面的“隆锦”。但对于光伏+建筑模式的BAPV,更利好央企国企。

有机构预测,2021-2035年,建筑光伏改造及安装规模为1717GW,总市场空间5万亿,BIPV改造及安装规模为457GW,总市场空间1.3万亿。BIPV的成长性应该是最有想象空间的。

建筑光伏改造规模则从17.5GW/年增长至227.5GW/年,CAGR-5(2021-2026)为39.24%,BIPV装机将从0.8GW增加至82.7GW,CAGR-5(2021-2026)为81.59%。

最近相关概念股之所以大涨,就是因为受到这样强劲的预期影响,而现在只是刚起步而已。

04 光伏细分领域汇总

光伏产业链有多个环节,每个环节都有龙头型公司,在投资选择时,光伏也就必须分门别类了。

(1)硅料

硅料仍是主链中产能最少的环节,未来硅料价格中枢将由需求决定,但仍将维持1-2年高景气。

2018-2020年上半年,硅料价格持续下跌的原因是硅料产能>硅片产能,而且下游需求不足。

但未来2年内硅料的供需格局将不同于以前,主要是因为未来2年硅料都将是主链中产能最少的环节,硅片产能<硅片、电池、组件产能,在碳中和的压力下,全球光伏装机需求将持续提升,产业链价格下跌将进一步刺激下游需求。

在2020年全年硅企产能扩张规模其实还是比较小的,而且今年也没有扩张大的产能,大产能很有可能在明年一季度释放。

但光伏装机量将在下半年达到高峰,所以整体看硅料还是偏紧的,这种情况估计要持续到明年上半年。

目前看硅料价格有所下降,虽然稳定在180元/kg形成一定均衡,但下跌趋势已经形成,对光伏放量是利好的。

(2)硅片

硅片的价格受硅料影响比较大,而且参与的厂商众多,像光伏巨头隆基股份和中环股份都有参与。

今年就是谁有硅料谁是老大的格局,从目前情况看,虽然三季度硅片产能开始过剩,但硅料紧缺仍然会延续价格战。

硅片的利润输出主要看三点:下游环节、一体化厂商和光伏降本。这三块谁做的好,谁就能在价格战中获得胜利。

(3)电池片

目前看电池片的情况并不乐观,尤其PERC导致供给过剩,目前电池片厂家的开工率仅在60~70%左右,电池片厂只能守住微薄的利润。

未来可以预见的是TOPCon&HJT将推动N型料应用, TOPCon的扩产量和实际产量会比较大,HJT材料降本1-2年将成熟。

(4)组件

光伏组件环节位于光伏制造产业链的最末端,上游为电池片及各种辅材,下游为光伏发电系统。组件是上游各产品的集成,直接面向开发商,是产业链的价值输出端。

光伏组件生命周期长达25年,其功率衰减会直接影响开发商收益。对于头部组件来说,海外项目融资条款也向优质龙头品牌提供优待条件,因此龙头企业的产品质量、客户认可度和销售渠道是其核心壁垒,有利于其获取更多高质量订单。

组件价格最近也在下降,这对装机量有推动作用,目前看扩产比较大的是天合光能和晶科。如果硅料价格与组件价格达到所谓的均衡,那么组件将维持1.75-1.8元/W。

(5)逆变器

逆变器的整体格局比较稳定,华为、阳光电源是龙头。

逆变器的毛利是比较容易保持的,主要因为逆变器在光伏电站中价值量小但作用关键,因此企业可以适当涨价。而且尽管原材料成本快速上涨,但逆变器单台功率也在快速提升,摊薄了原材料涨价带来的影响。

逆变器行业集中度比较高,2020年CR10达80%,龙头厂商地位稳固,有机构预计阳光电源2021年出货将达到45GW (Q1-Q4分别为7.5、11、12、14.5GW)。

但二线厂商竞争激烈,国产替代趋势比较明显,锦浪和固德威势头比较猛。

05 总结

光伏产业链在政策驱动下已经开始不断扩张,在强劲需求的引导下,将会成为未来十年最值得投资的方向之一。

其中BIPV 产业链虽然处在起步阶段,但在“碳达峰碳中和”背景下,国家出台多项政策推动绿色建筑和整县分布式光伏的发展,建筑光伏将迎来重要发展契机。

而且伴随着分布式光伏项目成本的不断下降,BIPV 的经济性不断改善,投资回收期正逐步缩短。

光伏产业链前景比较好公司主要有隆基股份、中环股份、天合光能、阳光电源、福斯特、锦浪科技、晶澳科技、通威股份等。

以上仅为个人分析,不作投资建议。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们