2021年的光伏,可以用冰火两重天来形容。

一边是“碳达峰碳中和”目标的加码,一边是原材料多晶硅的疯狂涨价。

大家都知道,2021年是光伏平价上网之年。集中式光伏电站没有了补贴,光伏的装机成本优势,在煤电面前也实现了赶超。

但现实情况是,硅料价格回到10年前,组件价格回到3年前,下游开发商只能采取观望态度。

说好的平价呢,说好的爆发呢?

上半年,国内的累计装机17.94GW,同比增长37.05%。7月新增并网4.93GW,从数量看,效果还不错。

但从各家企业发布的半年报业绩看,上游的硅料毛利激增,收获满满。下游的电池组件停产的停产,亏损的亏损。

一场光伏产业环节的零和博弈之战,充斥在全年的光伏之路上。

一、2021的光伏供与求

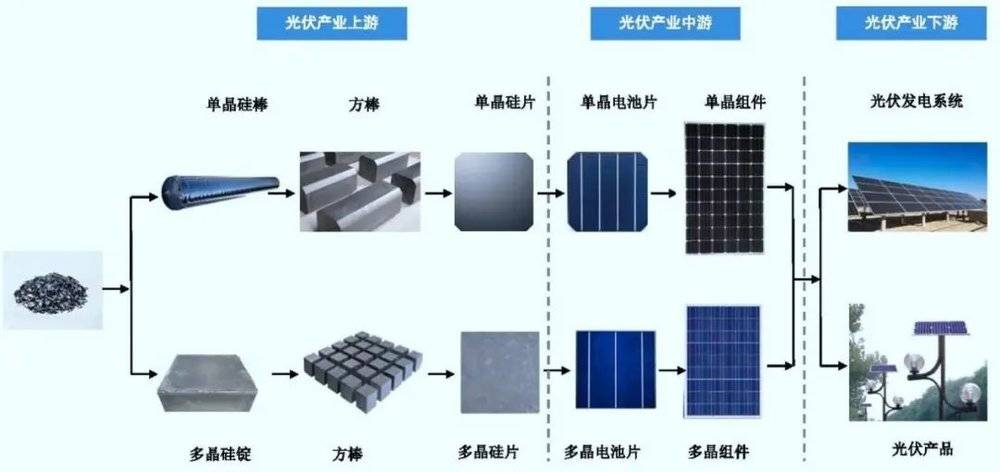

按照光伏的晶硅主产业链划分,可以分为硅料、硅片、电池片、组件、应用五大环节。

光伏主产业链导图 图片来源:隆基股份

如果排除应用环节的发电侧,那么,整个光伏产业链当中,位于最上游的是原材料多晶硅,而最下游的则是光伏组件。

光伏组件构成 图片来源:索比太阳能

光伏的制造环节以及价格变化,与新能源汽车当中的锂电池具有一定的相似性。锂电池,用于汽车的驱动能源,而光伏组件,用于太阳能发电。

一方面,需要不断降价体现出价格竞争力。另一方面,锂电池和组件都容易受到上游原材料价格波动的干扰。

1. 决定全局的总需求

光伏装机量是光伏需求的直接体现。更是决定整个光伏板块的“牛鼻子”。

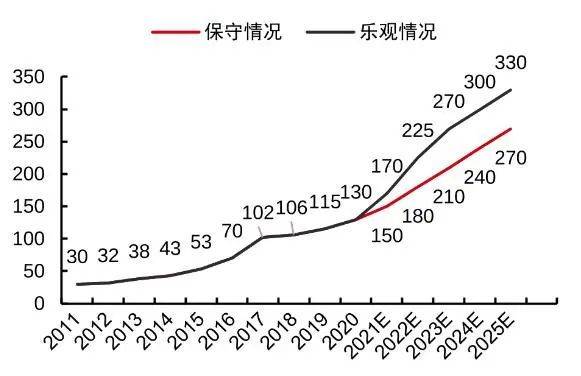

“双碳”目标的提出,如果按照2020年的国内装机量为基准进行估计,为未来5年光伏的总需求带来较强的确定性。

当前,对未来5年期间光伏的主流估计是,如果按照乐观估计的话,国内的装机需求CAGR为18%,按照保守估计的话,CAGR为14%.

“十四五”期间国内光伏装机需求估计(单位:GW)数据来源:CPIA

2021-2025年全球光伏装机估计(单位:GW) 数据来源:中信证券

从全球范围来看,2021~2025年,乐观的光伏装机需求CAGR约20%。也就是说,在未来5~10年的装机需求上,前景是没有问题的。

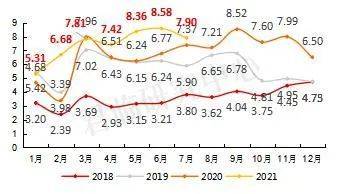

对于新能源的乐观态度,并不意味着实践层面的乐观。上半年,国内光伏新增装机14GW,其中,集中式光伏电站5.3GW、分布式光伏8.7GW。

2016—2021H1装机情况 图片来源:君临

从装机量规模来看,与乐观高涨的光伏预期相比,上半年的国内光伏装机几乎创下了近6年来的新低。尤其是集中式地面电站装机惨淡。

当然,7月有所好转,7月份国内并网3.1GW,同比增长67.69%;1-7月国内并网17.94GW,同比增加37.05%;

当然,这里面值得关注的一个亮点是:分布式光伏的装机量大规模反超集中式装机量。

究其原因,一方面得益于分布式方面还有3分钱每瓦的补贴。另一方面,屋顶光伏等政策的出台,加速了分布式发展速度。

从全球范围来看,在光伏组件出口方面,1-7月份,组件月出口量平均7GW,相比国内光伏装机的尴尬局面,国外市场算是聊以慰藉,但距离全年乐观装机估计,仍有较大差距。

2021年1-7月份光伏组件出口量(单位:GW) 图片来源:君临

2. 陷入内卷的总供给

2021年是光伏平价上网的时代,当然户用分布式光伏方面还有少许补贴。又是“3060”目标开局之年,行业景气度的提升,也让各路光伏英雄摩拳擦掌,加码产能。

2021年上半年我国光伏产业链新增产能 图表来源:君临

上半年,全国多晶硅、硅片、电池、组件产量分别达到23.8万吨、105GW、92.4GW、80.2GW,分别同比增长16.1%、40%、56.6%、50.5%。

也就是说,从光伏各个生产环节的产能变化来看,整个市场一片大好,完全契合了碳中和目标的产业需求。

在整个产业链扩产进程当中,作为中下游的电池和组件的扩产最为激进。

2021年部分光伏企业组件新增产能 图表来源:君临

目前涉足光伏组件的主要企业有隆基、天合光能、晶澳、东方日升等几家企业。整体呈现出的格局是:隆基等上游企业加速向下游渗透,晶科等下游组件企业积极向上游拓展。

行业的一体化发展成为光伏人的一致打法。

3. 供需错配的尴尬

如果用一个词汇来形容2021年的光伏市场,最大的亮点或许并不是碳中和,而是涨价。

目前,全球的光伏原材料多晶硅90%的产能集中在我国。而今年的多晶硅产能也就55万吨,可以满足170GW的装机量。

但是中下游的电池和组件产能规划达到了近300GW。一边是景气度日渐高涨的光伏预期,一边是硅料紧缺的尴尬局面。

严重的上下游产能错配,带来的直接后果就是涨价。即使是涨价,硅料的短缺仍然成为制约整个光伏市场发展的“卡脖子”问题。

2021年国内多晶硅市场供需缺口 图片来源:君临

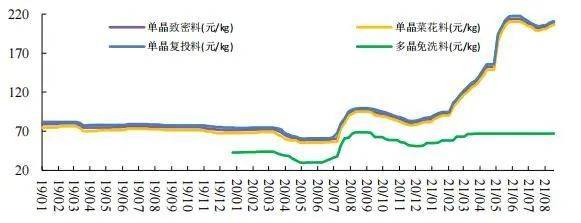

正是因为巨大的缺口存在,多晶硅的价格从去年的不到60元每公斤,上涨到目前的200元每公斤,涨幅高达300%。

2020-2021年多晶硅价格走势 数据来源:硅业协会

这种多晶硅价格的走势,似乎让人想起了10年前的国际多晶硅巨头涨价,让无数中下游的电池组件企业没有撑到最后,倒在了黎明前。

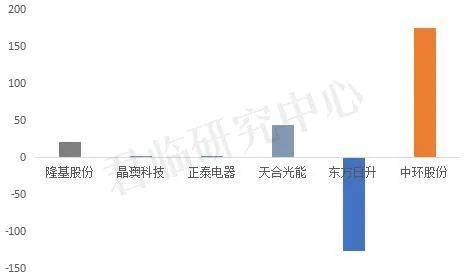

2021年上半年部分光伏组件企业净利润 增长率(%)

图片来源:君临

从几家从事光伏组件生产的企业来看,除了隆基与中环凭借这硅片的毛利支撑,其他组件企业的利润真的是不忍直视。

当然,因为涨价,原本景气度高升的光伏市场,供应链价格对国内光伏电站终端需求的抑制,在上半年装机数据中体现明显,在上游价格持续上涨的高压下,光伏电站下游装机需求并不乐观,创下近六年来的装机最低规模。

二、太阳能上的价值博弈

纵观中国光伏发展的20年,总的来说,过剩是普遍的,短缺是暂时的。这种行业发展的特征也决定了整个光伏市场注定会向头部企业集中。

1. 产业的属性

大家知道,在光伏产业发展之初,这是一个市场、原料、技术三头在外的行业。和今天的芯片一样,早期的“卡脖子”问题也集中反映在原料多晶硅上面。

而在上游的多晶硅料环节,由于化工项目建设周期长,尽管几大多晶硅料也在扩充产能,但周期需要1-2年,远水解不了近渴。

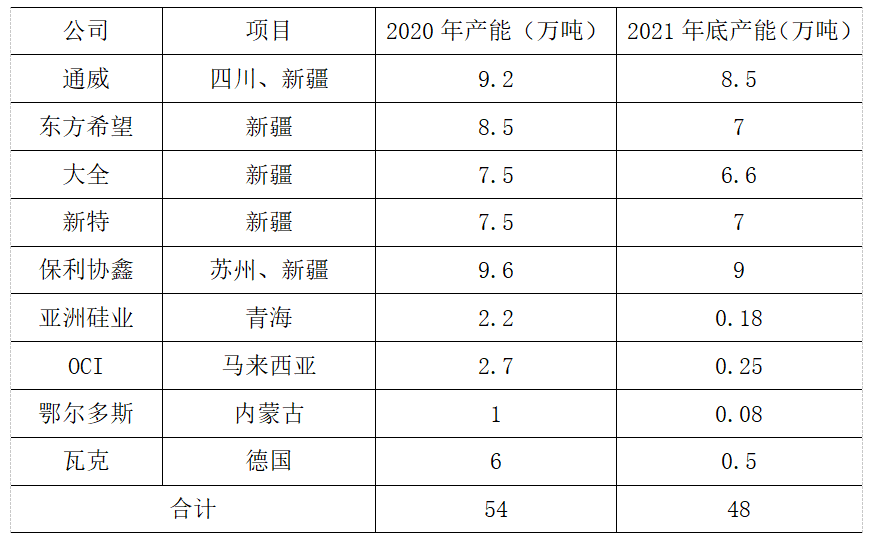

全球主要多晶硅企业产能统计 图表来源:硅业协会

从上表可以看出,目前,算上一线二线的全部多晶硅产能,总体在55~60万吨之间,而中下游的需求量在80万吨左右,远远无法满足中下游产能需求。

并且,多晶硅企业在建的产能到年底才能释放,还需要缓慢爬坡。这就意味着2021年~2022年的多晶硅供应都是供不应求的。

至于为什么会出现上游原材料不够用的情况,以至于导致了现在“拥硅为王”的局面,主要原因就是行业的周期性决定的。

通过对国内光伏历史回溯可以发现,充斥在20年光伏发展时间脉络中的典型特征就是周期性。

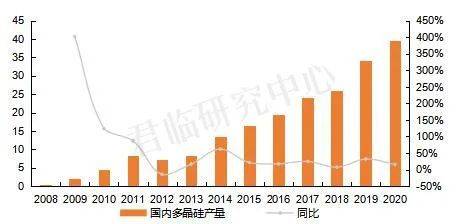

从历年多晶硅产能变化的情况看,稳步爬升是其主要形态,即便是遇到“3060”这样的十年不遇的机会,硅料的扩产仍然是小步向前。

国内多晶硅产能变化 图片来源:君临

也就是说,上游原料的产业特征是:化工的重资产,投产周期是整个光伏产业链当中最长的一个。

多晶硅的产业属性决定了光伏产业每3-5年都会出现一个周期性变化。

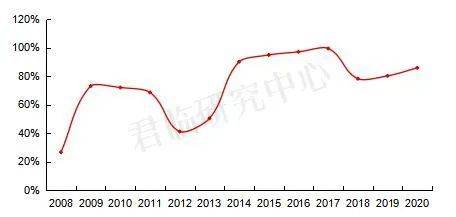

国内多晶硅产能利用率 图片来源:君临

2. 价值的博弈

光伏这个行业与新能源汽车当中的锂电池具有一定相似性。

相似之处在于:都是一个需要和传统能源进行成本竞争的行业。只有不断降价才具有市场竞争力。

换句话说,这是一个量增价不能增的产业。

如果从这个角度来评判的话,以宁德时代、隆基股份为代表的新能源宠儿并不是一个很好的商业模式。

但商业模式的不够完美,并不意味着企业或者行业的不行,在行业扩张的背景下,一方面享受行业增长带来的贝塔效应,另一方面,凭借着优秀的资源配置能力,获取阿尔法收益,是可行的。

所以,在行业的成长期内,这个行业中的企业产品毛利率一般是下行的,企业的增长主要依靠量的变化来带动。

当然,毛利率的下降有一个竞争力区间问题。当产品价格下降到可以和传统能源抗衡的区间时,毛利率会稳定在该区间,实现量增价稳的增长态势。

在这个产业生命周期内的头部企业,一定会玩命的融资、扩产,抢占市场份额。当高速增长的成长期进入中场,自然可以实现躺赢的目标。

隆基股份是这么玩的,宁德时代也是这么玩的。

也正因如此,有些人看了一眼宁德时代或者隆基股份的半年报,发现毛利率下降就大呼小叫。

实则是没有看到行业的价值特征。

在我们接触这些企业之前,就应当看到其内在产业属性。

商业模式驱动产品毛利的下降是一个维度。受到原材料涨价的影响,毛利进一步挤压,是今年锂电池、光伏遇到的头疼问题。

在刚刚实现平价的背景下,光伏组件的价格下降幅度远未到达稳定的区间。市场终端是无法承受大幅涨价的。

总的来看,在这种商业模式驱动下,整个光伏产业链成为了一种类似零和博弈的游戏。

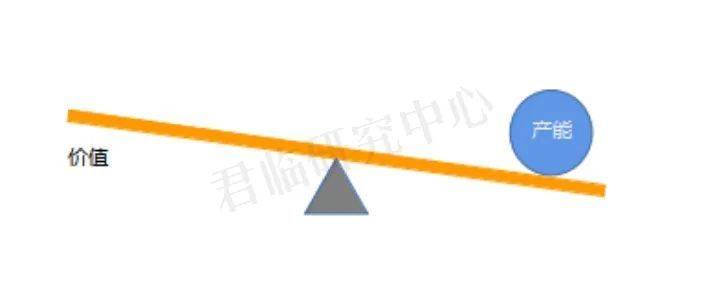

如果把光伏的各个环节比喻成跷跷板,那么各个环节的产能就是一个移动的重力球。当下游产能大于上游多晶硅产能,价值的跷跷板自然会向多晶硅倾斜,挤压下游的价值。

2021年上半年光伏各环节净利润增长率 图片来源:国盛证券

产能与价值逻辑导图 图片来源:君临

目前终端无法承受大规模涨价的前提下,零和博弈的价值链呈现一边倒。但随着多晶硅价格的平稳,价值的天平自然会像下游的组件端进行倾斜。

另一方面,光伏产业的动态平衡也决定了,上游的多晶硅不可能一直占据价格C位。毕竟,这不是一个可以产生更高附加值的To C市场。

三、谁会是最终的赢家

今年的光伏市场,大家都在吐槽,小心被硅料烫伤。

不服气的多晶硅企业出来反驳,前两年玻璃涨价的时候,为什么不说小心被玻璃划伤了。

我们才刚过几天好日子,就烫伤了光伏市场。

立场不一样,结论自然是不一样。

其实,资本市场对多晶硅的涨价,应该说反感成为大多数,只要硅料价格稳定,光伏板块将立马来一个小升浪。

由此可见,多晶硅价格成了决定产业全局的生死扣。

1. 多晶硅涨价何时休?

7月份以后,在屋顶光伏、分布式等政策驱动下,电池组件开工率逐步修复,排产持续提升,导致了7月硅料硅片价格略微下跌后,8月重回上涨趋势,月环比涨幅分别达2%、5%,已接近2021年6月最高值。

也正因为如此,在土地、屋顶成本偏低的情况下,分布式的装机较为亮眼,集中式电站的装机受到价格抑制明显。

目前,通威股份的在建8万吨硅料项目,乐山二期的4万吨会在10月份投料,保山一期的4.5万吨预计在11月份投料,包头二期的5万吨在明年6月份投产。

其他主要玩家当中,大全的3.5万吨今年底投产。

也就是说,2022年的一季度,会有一个硅料项目集中投产期。有望成为影响多晶硅价格走势的分水岭。

另外,最近热议的问题还有工业硅限产以及合盛硅业新疆基地事故,一系列因素导致工业硅价格高涨,作为多晶硅的原料,工业硅的价格进一步向多晶硅传导。

工业硅这个产业,之所以限产,是因为其科技含量较低以及高耗能问题。

就目前而言,工业硅的用途中,只有不到三分之一用于生产多晶硅,所以工业硅的价格影响有限。

工业硅用途占比 数据来源:硅业协会

综合而言,2022年的春天,多晶硅的价格见顶是有望实现的。

当然,鉴于总下游的产能以及装机需求,价格也不太容易发生断崖式下跌,保持在150元/公斤区间是有可能的。

2. 组件的春天还有多远?

从目前的组件环节价格情况看,上半年单晶组件价格上涨7.32%,价格达到了1.8元。

光伏组件价格变化 数据来源:PVinfolink

光伏组件的成本占比电站系统(集中式)的40%左右,综合计算,在一个光伏组件当中,硅料的成本占比为20%。

而根据电站的主要投资方央企投资收益预期,尽管普遍下调,但6%是一个考量决策的关口。而对应的组件价格是1.9元/W。

每年的6月30日和12月31日,是中国光伏行业的重要时间点。

在这两个时间点里,国内光伏项目集中并网,需求旺盛,一般会出现“6·30抢装潮”和“12·31抢装潮”。

但眼下,6.30是指望不上了,12.31要想出线,恐怕在概率上,和国足出线世界杯有一比。

眼下的光伏板块仍在继续分化,上游的原料把握着全局生死扣,任凭中下游企业拎着现金排着队,而上中游的硅片凭借着几乎垄断的市场地位跟涨,通过硅片赚取的收益向下游拓展。

组件的企业成了最不受待见的一个。

从商业模式上看,处在下游的组件企业,一直承受着电站投资成本和上游原料的两头挤压,也是长期受到病垢的原因之一。

但从光伏的本质来看,与锂电池有着异曲同工之妙,所有的主副产业链,都是为了面向光伏电站的装机。

从某种意义上,终端的组件更像一个直面消费者的To C环节。

而终端的品牌、渠道布局,并不是一天可以完成的。

在日益内卷的光伏市场,头部企业们想尽办法实现纵向一体化。这也是隆基股份这样的硅片优势企业玩命进军下游组件的内在逻辑。

仅仅就下游的组件来说,在光伏各个环节中拥有一体化优势的头部企业,在经历了短暂的价格抑制后,在量增的基础上,实现利润反转,是必然的事情。

在热闹的2021年,硅料、硅片企业们赚的盆满钵满,电池组件企业盼望降价盼的望眼欲穿。

如果把光伏产业的周期性与碳中和目标的趋势性相结合的话,2022年的光伏市场,跷跷板的价值端向组件企业倾斜,尤其是隆基股份这样的一体化企业倾斜,是大概率的事情。

在投资这件事上,大家都希望在底部实现精准抄底,在顶部实现完美逃脱。但是,所谓底部,往往就是市场变化的至暗时刻。

可以想象,如果目前的光伏产业链继续分化,硅料直奔着250元或者300元冲刺,对于电池和组件来说,就是至暗时刻。

这些年的光伏发展实践是,产能的过剩、需求的断崖都是一次次行业洗牌的开始。

洗牌的过程中,二三线的企业们掉队出局,头部企业们趁势称雄。

而一路走来,所谓的至暗时刻往往就是春天的开端。

转载请注明出处。

相关文章

相关文章

热门资讯

热门资讯

精彩导读

精彩导读

关注我们

关注我们